(网经社讯)4月6日晚间,携程在香港联合交易所网站提交了初步招股文件(聆讯后资料集)。在招股文件中,携程的成功基因得到了一次全面的解剖,未来的业绩增长点也得到详细披露。随着赴港二次上市的持续推进,携程也将迎来新一轮价值重估。但是强敌敌环伺下,携程要想实现再次突破,颇具挑战。(详见网经社专题:携程通过港交所聆讯拟二次上市 交易额连续三年全球第一 https://www.100ec.cn/zt/xcIPO/ )

(网经社注:图片采集自携程聆讯资料集)

市值长期处于低位 二次上市引发价值重估

早在2019年底,就有消息传出,包括携程CEO孙洁等在内的携程高管,曾分批见了不少投行,并启动赴港二次上市的计划。但随着疫情爆发,携程所有业务都因此遭受重创,这也直接导致携程回港二次上市的进程放缓了一年多。

2021年3月18日,携程举行临时股东大会,董事会批准了拆股提案:按股份1:8拆细,从8股美国存托股份代表1股普通股变更为1股美国存托股份代表1股普通股,为二次上市做准备。

据网经社(100EC.CN)企业库显示,携程旅行网创立于1999年,总部设在中国上海,员工超过30000人。目前携程公司已在北京、广州、深圳、成都、杭州、南京等95个境内城市,新加坡、首尔、香港等22个境外城市设立分支机构。携程也从一开始的在线票务服务公司逐渐转变为“一站式”在线旅游服务平台,业务覆盖酒店、机票、车票、线路、门票、租车、签证、企业商旅等多个板块。

(网经社注:图片采集自携程聆讯资料集)

据招股书显示,以商品交易总额口径统计,2019年全球前5大旅行平台在总市场份额的占比为7.0%,其中,携程集团占比为2.3%,较第二名高出0.4个百分点;同口径下,2019年,中国前5大旅行平台在总市场份额的占比为21.5%,其中,携程集团占比为13.7%,较排名后四位的旅行平台市场份额占比总和高出5.8个百分点。携程已连续10年稳居中国最大的在线旅行平台,并且连续3年问鼎全球在线旅游行业第一。

从携程的收入构成来看,住宿预订、交通票务为拉动携程营收的“两架马车”。截至2020年12月31日,携程与全球120万个住宿伙伴合作,提供涵盖酒店、度假村、住宅、公寓、民宿、招待所等全品类住宿产品;与480余家航空公司合作,为用户提供覆盖200多个国家及地区的超过2600个机场的机票产品。

疫情影响下,为加速平台的复苏,携程开启直播带货模式。

据网经社(100EC.CN)获悉,2020年全年,携程通过在线直播平台推出超过60000种产品,携程直播+特卖频道实现商品交易总额超过50亿元人民币。超过40%的用户在携程直播平台上至少进行过两次交易。

(网经社注:图片采集自网络)

在招股文件发布前夕,携程集团董事局主席发布了“旅游营销枢纽”战略的全新战略。梁建章介绍,“旅游营销枢纽”将覆盖全域旅游场景,可实现用户端与商户端需求的一站式连通。其中,星球号在枢纽的运转中发挥巨大作用。不论是目的地、酒店,还是玩乐达人、旅行爱好者、各个平台的内容创作者,都可以入驻星球号,在这里发掘旅行营销新乐趣,实现内容到交易的价值转化。

对此,网经社电子商务研究中心生活服务电商分析师陈礼腾认为,作为中国头部的在线旅游平台,相比于国际在线旅游平台Booking和Expedia,携程的股价一直处于低位。近期,携程发布“旅游营销枢纽”等战略或意在为二次上市、提升市值造势。尽管当下国内游业呈现复苏迹象,但海外业务在疫情影响下依旧停滞,携程能否实现业绩的快速回血与业务的创新发展,实现市值突破还有待观察。

二十年“老兵”与不断崛起的“新生代”

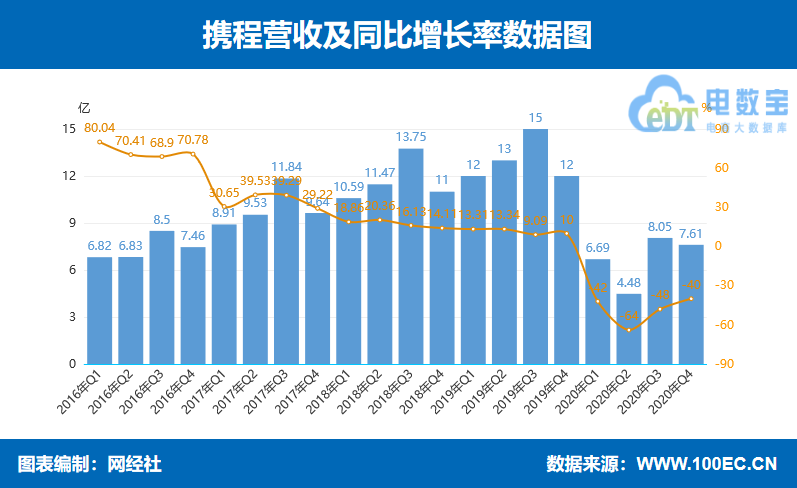

近几年,携程的营收一直在不断增长,但增速却不断下滑,据网经社“电数宝”(DATA.100EC.CN)电商大数据库显示,2016年-2019年携程的营收同比增长依次为76%、39%、16%、15%。此外,受疫情影响2020年携程净亏损32.47亿元,而2019年同期净利润则达到70.11亿元人民币。

尽管携程在2020年的营收及净利润均出现了明显下滑,公司毛利率仍保持在78%的高位,过去3年的波动仅为2%。

对此,陈礼腾认为,携程业绩的下滑一方面与行业过了增长红利期有关,另一方面,国内市场玩家众多,除了同程、马蜂窝、途牛、驴妈妈等垂直旅游平台外,还有阿里巴巴(飞猪)、美团(美团旅行)、京东(京东旅行)、拼多多(多多旅行)、滴滴(旅行社)、哈啰出行(酒店业务)等互联网企业跨界“搅局”。另外,国际化作为携程的重要战略之一,国际市场也面临Expedia与Booking这两个强力竞争对手。内外“围攻”下的携程,要想在新一轮的OTA变革战中保持领先,实属不易。

另一方面,据国内知名网络消费纠纷调解平台“电诉宝”(315.100EC.CN)数据显示,退款问题、霸王条款、订单问题、售后服务是在线旅游一直以来的热点投诉问题。2021年以来,按用户投诉量排名,投诉平台依次为联联周边游、旅划算、走着瞧旅行、侠侣亲子游、飞猪、携程、去哪儿、同程旅行、123微旅行、驴妈妈、途牛、途家,携程位居投诉榜第六位。

此外,携程此前也因搭售、疑似大数据杀熟饱受用户诟病。如今正值旅游行业复苏之际,同时这也是旅游业向高质量发展的契机,携程在做好业务发展的同时也不能忘记用户体验打造与维护。

中概股回归大潮之下的选择 回归表现普遍一般

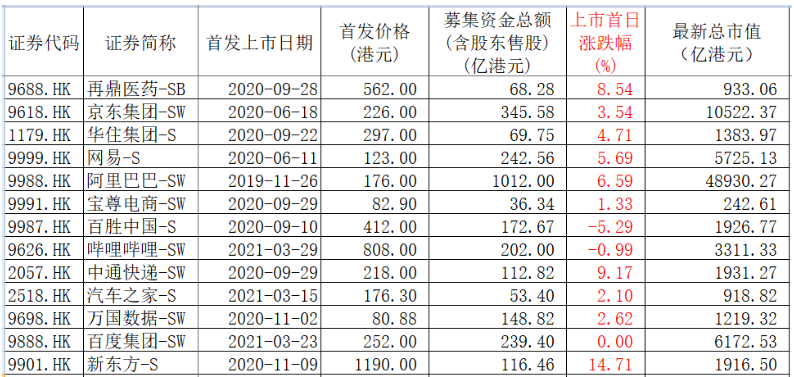

携程此次拟在港二次上市,是在中概股回归港股的大潮之下的选择。在携程二次港股上市之前,已有阿里巴巴、网易、京东、百度、哔哩哔哩等多家互联网公司在港股二次上市。

陈礼腾认为,携程在香港二次上市,除了增加融资通道,提升风险抵抗能力外,港交所作为国内外资本的“集散地”,也符合携程聚焦国内,放眼国际的发展策略。

但值得注意的是,今年以来,汽车之家、百度集团和哔哩哔哩已先后完成赴港二次上市。三家公司上市首日涨幅为2%、0%和-0.99%,上市后至今年4月1日,三家公司相比发行价累计涨幅为3.23%,-13%和7.67%。

(网经社注:图片采集自证券时报)

另据Wind数据显示,13只完成二次上市的中概股,上市首日平均涨幅为4%,涨幅中位数为3.5%。上市后至今年4月1日,平均涨幅为14%,涨幅中位数为12%。从13只完成赴港二次上市的中概股走势观察,实现价值重估仍存在一定难度。(如果你是在线旅游业内人士,欢迎加微信:clt7513,备注姓名+职务)