(网经社讯)导读:2021年,电商表现不俗,受到资本市场的追捧。于2021年上市的电商共有15家,其中数字零售类6家,包括快手、返利网、万物新生、叮咚买菜、每日优鲜、优趣汇,物流科技类3家,包括京东物流、安能物流、顺丰同城,数字生活类4家,包括怪兽充电、携程、BOSS直聘、满帮集团,数字产业类和数字跨境类各1家,分别为合纵药易购、洋葱集团。网经社(100EC.CN)长期跟踪电商,以下为我们通过第三方视角盘点2021年那些上市的电商。

数字零售

一、快手登陆港交所IPO 首日开盘涨193% 市值1.39万亿港元

2月5日,快手科技(股票代码:1024.HK)以“云敲锣”方式在香港联交所主板挂牌上市。开盘报价338港元,较发行价上涨193%,对应市值1.39万亿港元,成为仅次于腾讯、阿里巴巴、美团和拼多多之后的中国第五大互联网上市企业,超越京东、小米。

同时,今年1月26日,快手向港交所递交上市发行方案,并于当日至1月29日正式开始公开招股。据公告,本次IPO快手将共计全球发售股份数目3.65亿股,其中香港发售股份数目913.0万股,国际发售股份数目为3.56亿股。

网经社电子商务研究中心特约研究员、百联咨询创始人庄帅表示,上市对于快手而言,有利于开拓业务,拓展市场。庄帅指出,上市助推快手拓展业务,比如直播电商这种需要很多商家来参加的业务可得到进一步发展,包括一些创新业务的发展也能借此铺开。另外快手可获取国际用户和拓展国际市场。众所周知,很多的国际品牌愿意跟对等的上市公司去合作。所以对于快手来说,上市能够获得更多合作伙伴的支持。

二、“返利网”于上交所上市

4月28日,江西返利网数字科技股份有限公司(简称“返利科技”,证券代码:600228.SH)在上交所鸣锣,完成A股上市仪式。

公开数据显示,截至2020年6年30日,返利网已拥有超过2.6亿的累计注册用户。根据第三方数据,“返利”APP独立设备数位于同行业第一梯队,2019年“返利”APP 的月均活跃用户数、使用总次数均位列行业第一。

三、京东旗下独角兽万物新生集团纽交所上市

6月19日,万物新生集团在纽交所上市,成为中概股ESG第一股,股票代码为RERE。据悉万物新生集团是国内最大的二手3C电子产品交易平台,有旗下业务线包括爱回收、拍机堂、拍拍及AHS Device等四大业务线。

四、“每日优鲜”IPO首日破发 市值蒸发1/4

6月25日,每日优鲜于每股纳斯达克成功敲钟上市。此前每日优鲜预定发行价为13美元/ADS,开盘即跌18%至10.65美元。截止当日收盘,每日优鲜股价报9.66美元/ADS,较发行价下跌25.69%,总市值为22.74亿美元。

网经社电子商务研究中心特约研究员、鲍姆企业管理咨询有限公司董事长鲍跃忠,对于每日优鲜、叮咚买菜等生鲜电商品牌而言,尚未形成稳定的商业模式,未来充满诸多不确定性,所以需要尽快IPO,以保障资金链安全。

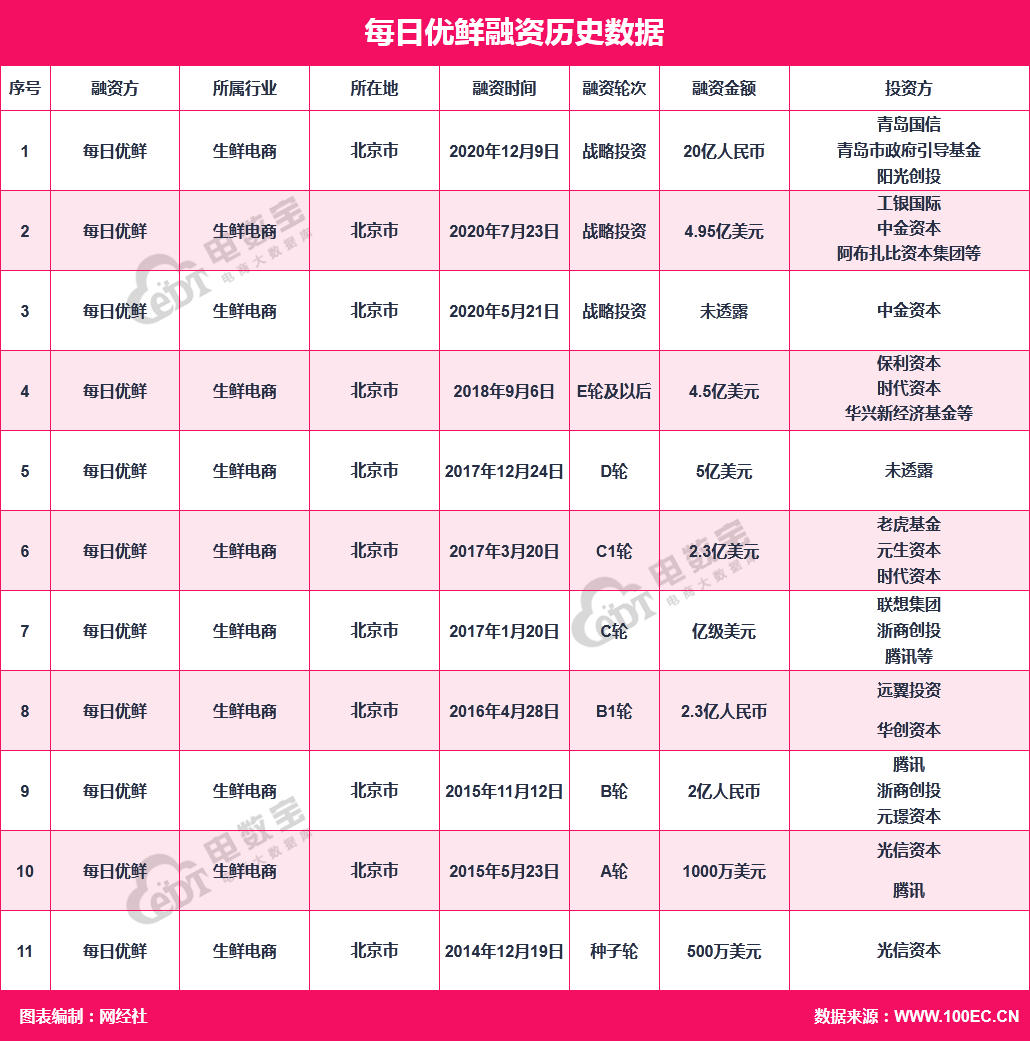

此外,据网经社旗下电商大数据库“电数宝”(DATA.100EC.CN)监测数据显示,“每日优鲜”累计完成十一轮融资,融资总额超150亿元,投资方包括腾讯、光信资本、浙商创投、元璟资本、华创资本、远翼投资、联想集团、老虎基金、宝利资本等众多机构。

五、叮咚买菜成功登陆纽交所 市值超55亿美元

6月29日,叮咚买菜正式在美国纽交所上市,股票代码“DDL”,定价23.5美元/ADS,发行370万股ADS。而在此之前,叮咚买菜发布公告称拟发售1400万股ADS,这意味着叮咚买菜本次赴美IPO筹资目标较此前缩减74%。在本次成功上市后,以发行价计算。叮咚买菜总市值为55.4亿美元。这也是继每日优鲜上市后又一家在美IPO的生鲜电商企业。

据网经社旗下电商大数据库“电数宝”(DATA.100EC.CN)监测数据显示,叮咚买菜已经获得十一次融资,融资总额超20.6亿元,其中已披露的最高一次融资为3亿美元,最近一次融资时间为2020年12月13日。网经社电子商务研究中心网络零售部主任、高级分析师莫岱青表示,这足以说明叮咚买菜获得风投机构的青睐,其爆发力和潜力被看重,但另一方面也看出,生鲜电商比较重,从供应链、冷链仓库以及末端,对叮咚买菜这类生鲜电商需要大量资金的支持。叮咚买菜目前处于烧钱换市场阶段,加上它进一步向低线城市扩张,资金对它来说至关重要。选择上市对于它来说能够进一步补充资金,占领更多市场份额。

六、优趣汇于港交所上市

7月12日,专注于日本快消品的代运营电商优趣汇控股有限公司(以下简称“优趣汇”,股票代码为:“02177”)在港交所上市,IPO发售价厘定为 11.86港元/股,公开发售阶段获 25.45倍认购,国际发售超额认购 0.83倍。

优趣汇挂牌高开3.04%,报价12.22港元,市值20亿港元。但随后跌破发行价,一度报11.48港元/股,盘中持续下挫。早间10点左右,优趣汇的股价已跌至10.60港元/股,跌幅扩大至10.62%。截至10点30分,优趣汇股价已跌至10.14港元/股,跌幅扩大至14.5%。

数字生活

七、怪兽充电登陆纳斯达克 成共享充电第一股

北京时间4月1日,怪兽充电正式登陆纳斯达克挂牌上市,股票代码为“EM”,成为国内共享充电宝第一股。开盘价为10美元,较发行价上涨17.6%,此后一度破发,最多下跌4.9%,最终报收8.54美元,较发行价上涨0.47%。

八、携程在港交所上市 开盘价涨4.85%

4月19日,在获得17.8倍超额认购后,携程正式在港交所挂牌上市。近年二次回归港市的13只中概股中多数曾出现过破发。业内预计,港股不断优化的上市制度将持续吸引海外优质企业与中概股赴港上市。

根据公告,携程在香港IPO的最终发售价定为每股268港元,本次通过香港上市将净募资83.3亿港元,面向散户部分获得17.8倍超额认购。公开资料显示,携程创立于1999年,2003年12月在美股纳斯达克上市,是早期赴美上市的中概股公司之一。

携程提交的招股书显示,此次募集的资金将主要用于拓展携程的一站式旅行服务及改善用户体验,用于对技术进行投资以巩固携程在产品及服务领域的市场地位并提高经营效率等。

九、BOSS直聘上市 首日收涨约96%

美东时间6月11日,BOSS直聘(Nasdaq:BZ)正式在美国纳斯达克挂牌上市。BOSS直聘发行价为发行价为19美元/ADS(美国存托凭证),当天开盘报33.5美元,截至收盘报37.2美元,涨幅95.79%,总市值约148.78亿美元。

招股书信息显示,BOSS直聘2019年、2020年营收分别为9.99亿元、19.44亿元,2021年第一季度营收为7.88亿元,同比增长179.0%。利润方面,2019年、2020年,BOSS直聘净亏损分别为5.02亿元、9.42亿元;经调整后亏损分别为4.68亿元及2.85亿元,同比收窄。

十、“货运版滴滴”满帮集团上市 市值236亿美元

6月22日晚,被喻为“货运版滴滴”满帮集团正式登陆纽交所,股票代码“YMM”,最终发行价为19美元/ADS。本次IPO,满帮共计发行8250万股美国存托股票(ADS)。按此计算,满帮本次融资约16亿美元,市值236亿美元。

物流科技

十一、京东物流成功IPO

5月28日,京东物流正式在香港联交所主板上市,首日挂牌涨14%,市值2805亿港元。截至5月28日收盘,京东物流每股41.7港元,市值2540亿港元。

近几年,快递物流行业上市的消息可谓是动作不断,亚洲速运、中谷物流、中通快递、兰剑智能等快递物流系企业IPO,福佑卡车、满帮集团亦准备上市,京东物流从诞生到现在,花了14年时间,终于成功上市,且上市首日便挂牌涨幅。

网经社电子商务研究中心特约研究员、著名电子商务与物流领域法律专家李晓曦律师认为,京东物流成功上市,标志着一个巨无霸式的综合物流企业将逐步建立。从京东集团自建物流体系开始,京东物流就一直深耕快递物流领域,随着京东集团的发展,其综合物流能力也持续得到增强。从单纯的为京东集团提供精准快递,到建设大型仓库和分拨转运中心,到各类数据科技的物流系统应用,到高效库存管理和物流系统的规划,再到从京东商城获取的大数据支持,京东物流一直在为今天的上市做准备。

十二、成“港股快运第一股” 安能物流正式上市

11月11日,安能物流(股票代码为:"09956")正式在港交所挂牌上市,正式成为 " 港股快运第一股 "。安能物流发行价为 13.88 港元,募资净额 10 亿港元;若行使超配权,可额外募资 1.6 亿港元。基石投资者已按最终发售价认购合共 700.5 万股发售股份,总认购额为 1250 万美元(相当于约 9723 万港元)股票。

十三、顺丰同城上市首日破发

12月14日,顺丰同城正式挂牌上市,成为港股即时物流第一股。上市首日遭遇破发,其开盘价为15.20港元/股,低于发行价的16.42港元/股,跌7.43%。截至9:30,顺丰同城报价14.86港元/股,跌幅达9.50%,总市值为138.71亿港元。

网经社电子商务研究中心特约研究员、上海正策律师事务所董毅智律师认为,从行业来看,快递行业是个重资产的行业,是需要大量资金维持,分拆上市可能是快递行业一个标准的配置。顺丰同城业务一直在亏损,它的资金压力也蛮大的,所以说,如果把同城业务单独分拆出来,能避免影响它原来的主营业务和收入状况。

数字产业

十四、合纵药易购:深交所上市 募资2.93亿元市值超38亿元

1月27日,合纵药易购(股票代码:300937)正式登陆深交所创业板。开盘价报37元/股,涨幅为202.04%。公司此次公开发行股票2391.67万股,发行价格12.25元/股,实际募集资金2.93亿元。截止1月27日15:34分收盘,合纵药易购股价为39.94元/股,市值为38.21亿元。

网经社电子商务研究中心网络零售部主任、高级分析师莫岱青表示,“医药电商是疫情后受关注度较高的电商行业之一。医药电商市场规模逐年增长,并且各大平台经过多年发展,将进入“收网期”。医药电商冲击IPO能够加快自身体系建设,实现医药电商高质量发展,并且促进行业的发展。目前医药电商有B2B、B2C、O2O三大类型。”在医药电商产业链中的主流平台包括:1)B2B:益药仓、药药好、药师帮、药便宜、药京采、合纵药易购、融贯电商、珍诚医药网等;2)B2C:1药网、阿里健康、京东健康、360好药、好药师、药房网等;3)O2O:快方送药、叮当快药等。

数字跨境

十五、洋葱集团登陆纽交所上市 首日破发

5月7日,洋葱集团正式在美国纽交所上市,股票代码为“OG”,其上市首日股价高开低走,截至收盘报7美元/股,跌幅3.45%。洋葱集团本次IPO由尚乘集团、华泰证券、华盛证券等联合承销,发行定价7.25美元,为招股价区间底端。

2021年第一季度,洋葱集团的总GMV(商品交易总额)为7.309亿元,同比比2020年同期的9.426亿元减少22.46%。其中,洋葱集团旗下电商平台O'Mall在2021年第一季度的总GMV为6.666亿元,相比之下2020年同期则为8.165亿元,同比减少18.4%;订单总数同比减少40万单至2021年第一季度的270万,平均订单价格减少7元至247元。

网经社电子商务研究中心B2B与跨境电商部主任、高级分析师张周平指出,2020年洋葱集团的营收增速及O‘Mall的GMV年度增速较2019年均有所下滑,两组核心数据说明该公司2020年业绩增长乏力。而业绩数据是赢得更多投资人的重要指标,在该业绩增速下,洋葱集团上市后将给公司发展带来不小的压力。

【小贴士】

网经社建有国内最系统泛电商上市公司数据库类,全面涵盖所有上市电商招股书下载、路演PPT、研报库、图解财报、快评解读、股价播报、财务分析报告、数据报告、核心数据库、专题等数据和内容产品,为投资人、电商人、媒体人、研究者提供IPO媒体解决方案、市值管理、品牌传播、数据报告等专业一条龙服务。(如果您是业内人士,欢迎加小编微信modaiqing166进入社交电商读者群,请务必备注姓名+单位+职务)