(网经社讯)山东省网约车市场呈现出规模扩张与竞争加剧并存的复杂格局。山东省网约车市场正经历从野蛮生长到规范发展的转型期,平台竞争加剧、司机生态重构、消费者需求多元化以及技术创新应用将成为未来市场发展的主要驱动力(AI生成内容或存在偏差,内容仅供参考)(详见网经社专题:http://www.100ec.cn/zt/dwycfx/ )。

出品 | 网经社

撰写 | DeepSeek

编辑 | 黄玉宙

审稿 | 云马

配图 | 网经社图库

一、市场规模与增长趋势

山东省网约车市场近年来保持稳定增长态势。据统计,2022年1月底,全省共有网约车合规车辆6.5万辆、合规驾驶员19.6万人。截至2025年7月,合规驾驶员数量已增长至22.7万人,同比增长55.48%;合规车辆达7.6万辆,同比增长46.15%。从订单量来看,2025年7月全省网约车完成订单4106.8万单,合规驾驶员、合规车辆、双合规完成订单率同比分别增长15.95、21.07、26.92个百分点,表明市场在扩大规模的同时也在提升合规水平。

城市间发展差异显著,形成了以青岛、济南为核心,其他城市差异化发展的格局。青岛作为山东省经济中心,网约车市场规模最大,2025年一季度营运车辆达72,834辆,日均订单量60.56万单,旺季订单量超100万单/日。然而,市场也呈现饱和趋势,2025年一季度青岛日均订单量同比减少1.43%,环比减少13.24%。从单车数据看,日均完成15单及以上的车辆占比22.49%,日均完成5单以下的车辆占比高达36.73%,反映出运力过剩问题。济南作为省会城市,网约车市场同样面临饱和压力,单车日均接单量不足10单,但仍有大量新司机涌入。烟台市场接近饱和,2023年8月数据显示,全市已有网约车平台企业87家,取得《道路运输证》并处于营运状态的网约车6960辆,其中市区网约车平台企业58家,网约车6675辆。临沂、潍坊等三四线城市市场增长较快,但竞争也日益激烈。

从用户规模看,山东省网约车用户群体庞大且持续增长。2024年数据显示,全国网约车用户规模达4.37亿人,山东作为人口大省,用户数量在全国处于前列。用户年龄结构方面,18-35岁用户占比约68.5%,城市白领群体占比约60.5%,成为网约车的主要消费群体。此外,随着适老化改造的推进,近300个城市上线"一键叫车"服务,老年乘客使用网约车的便利性大幅提升。

二、城市分布差异与区域特征

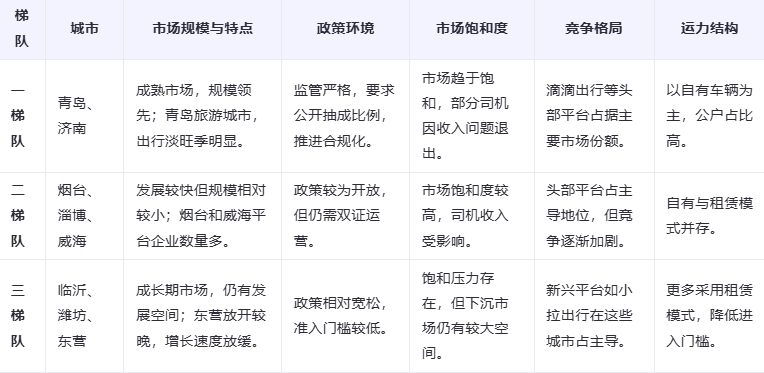

山东省各城市网约车市场呈现出明显的区域差异,不同城市在市场规模、政策环境和竞争格局上各具特点。根据2025年最新数据,山东省网约车市场可分为三个梯队:

第一梯队为青岛、济南,这两个城市网约车市场最为成熟,规模领先,但面临不同程度的饱和压力。青岛作为旅游城市,出行淡旺季趋势显著,5-9月为旺季,订单量是淡季的2倍。2025年一季度,青岛接入平台车辆72,834辆,月均订单量1,816.8万单,日均订单量60.56万单。济南网约车市场虽规模不及青岛,但平台数量更多,截至2023年5月,济南市共注册69家网约车平台企业,注册网约车1.78万辆,取得网约车从业资格证的驾驶员3.59万人。两个城市在政策执行上也较为严格,均要求网约车平台公开抽成比例,推进合规化进程。

第二梯队为烟台、淄博、威海等沿海城市,这些城市网约车市场发展较快,但规模相对较小。烟台截至2023年8月有网约车平台企业87家,合规车辆6,960辆。威海市截至2024年9月底有87家平台公司取得网约车经营许可。这些城市在政策上也较为开放,但市场饱和度相对较高,部分司机因收入不达预期而选择退出行业。

第三梯队为临沂、潍坊、东营等内陆城市,这些城市网约车市场仍处于成长期。潍坊市截至2024年合规车辆8,936辆,日接送乘客16.8万人次。临沂网约车市场在2024年一季度被认定为完全饱和,但仍有新增司机进入。东营市网约车市场放开较晚,截至2024年4月30日,全市网约车数量仅为423辆,且增加速度已经放缓。这些城市在政策上相对宽松,如潍坊市2023年修订的网约车细则将车龄由不超过1年调整为不超过3年,降低了进入门槛。

山东省各城市网约车市场特征简表

各城市网约车市场差异主要体现在以下几个方面:

首先,政策执行力度不同。青岛、济南、烟台等城市对网约车的监管较为严格,要求车辆和驾驶员必须取得相应证件才能运营。例如,烟台市交通运输局2023年8月发布的风险提示中明确指出,未办理《网络预约出租汽车驾驶员证》《网络预约出租汽车运输证》从事网约车运营服务,或办理双证但通过未取得烟台市经营许可资质的网约车平台开展运营服务的,均属违法违规行为。而临沂、潍坊等城市政策相对宽松,准入门槛较低,吸引了更多司机进入。

其次,市场饱和度不同。青岛、济南、烟台等城市网约车数量增长较快,但订单量增速放缓,导致市场趋于饱和。例如,2025年一季度青岛有36.73%的车辆日均单量不足5单。相比之下,临沂、潍坊等城市虽然也面临饱和压力,但仍有较大发展空间,尤其是下沉市场。

第三,竞争格局不同。青岛、济南等核心城市平台竞争激烈,滴滴出行等头部平台占据主要市场份额。而三四线城市则由新兴平台如小拉出行主导,小拉出行已覆盖山东省22个城市,成为下沉市场的重要参与者。

最后,运力结构不同。青岛、济南等城市网约车以自有车辆为主,而三四线城市则更多采用租赁模式。例如,青岛网约车公户超1万辆,以国企、平台合资、民企持有为主,经租模式占比90%以上。这种差异导致了不同城市在运营成本和司机收入上的不同表现。

三、主要平台竞争格局与市场份额

山东省网约车市场竞争格局呈现"一家独大、多平台共存"的特点。滴滴出行作为行业龙头,仍占据主导地位。其他主要平台如曹操出行、T3出行、高德打车、美团打车等在山东省内均有布局,但市场份额相对较小。

新兴平台如小拉出行通过差异化策略在山东省内取得突破。小拉出行由四川神州行网约车服务有限公司开发,于2021年7月上线,截至2025年已在山东省内开通56个城市的网约车服务。小拉出行采用"三低"策略(低抽佣、低单价、低补贴),会员司机抽佣仅10%,非会员最高20%,显著低于行业平均抽佣率(20%-28%)。这种低抽佣策略吸引了大量司机加入,截至2024年4月,小拉出行月活司机数量达15万。小拉出行还通过四轮小件业务拓展收入来源,该业务已覆盖242城,成为司机收入的重要补充。

聚合平台如高德打车、百度打车、美团打车等在山东省内也占据重要位置。高德打车2024年佣金营收达12亿元,通过接入多平台车辆提升规模效应。2024年6月,高德打车在青岛与"金宇出租"达成合作,推动济南出租车巡网融合数字化升级,使全市8600余辆巡游出租车实现网约化运营。美团打车在山东省内重启后,通过套餐优惠吸引用户,但市场份额仍不及滴滴出行。

各平台在山东省内的市场份额差异显著。以青岛为例,截至2025年一季度,青岛市有90家平台公司取得经营许可,其中实际接单运营的平台公司60家。从订单合规率看,排名前15的平台中,喜行约车、风韵出行、糖果出行等平台双合规率均超95%。这种差异反映了平台在合规化方面的努力程度不同,也影响了其在市场的竞争力。

在运营模式上,各平台也呈现出不同的特点。滴滴出行采用C2C模式,以私家车为营运车辆;曹操出行、T3出行等采用B2C模式,以自有车辆为主要运力;小拉出行则被称为"第三种模式",通过低抽佣、抢单自由等策略吸引司机;高德打车等聚合平台则通过接入多平台车辆提升规模效应。

四、网约车司机生态与收入变化

山东省网约车司机群体呈现出多元化特征,年龄结构、性别比例和从业动机各不相同。从年龄分布看,山东省网约车司机以中年男性为主,但年轻司机和"银发司机"比例逐渐上升。青岛市网约车司机平均年龄为40岁,31-45岁驾驶员占比为60%,男性驾驶员占比高达95%。济南网约车司机平均年龄为35岁,31-45岁占60%,00后司机增速最快,突破1%。这种年龄结构反映了网约车行业就业的灵活性和包容性,为不同年龄段的人群提供了就业机会。

在性别分布上,山东省网约车司机以男性为主,但女性司机比例在部分城市有所提升。青岛市女性司机占比达21%(T3出行数据),而济南传统平台(如滴滴)女司机仅占10%,显示区域差异。女性司机选择网约车行业的主要原因包括工作时间自由、增加家庭收入和作为短期过渡。在T3出行女司机中,超过八成司机为已婚状态,近60%的女司机日均跑单时长在8小时以上,38%的女司机则为3到8小时,显示出女性司机在时间安排上的灵活性。

司机收入方面,山东省网约车司机面临收入下降和工作时间延长的双重压力。以青岛为例,三年前网约车司机每天能接到四五十单,日收入在400-500元之间;而现在一天只能接二十多单,日收入下降至300元左右,司机需要投入更多工作时间才能维持原有收入水平。这种收入下降主要原因是网约车数量激增导致订单被分摊得更薄,同时平台抽成比例普遍较高(20%-28%)。

平台抽成政策对司机收入影响显著。主流自营平台的随机抽佣一般在20%-28%,而新兴平台如小拉出行则采用更低的抽佣比例(会员司机10%,非会员20%)。这种差异导致司机在不同平台的收入差距较大。例如,小拉出行司机日均接单3-4单,月流水集中在2000-5000元。此外,聚合平台的二次抽佣(高达60%)也增加了司机的负担。

在从业方式上,山东省网约车司机呈现出明显的多平台挂靠趋势。济南司机普遍挂靠3-9个平台,通过多平台接单提高收入。这种现象反映了司机对单一平台依赖度降低,以及平台间竞争加剧导致的司机议价能力提升。然而,多平台挂靠也带来了管理难度增加和收入不稳定的问题。

山东省网约车司机群体特征与收入现状简表

新兴模式如小拉出行的"四轮小件"业务为司机提供了额外收入来源。在济南,部分司机通过接四轮小件订单增加收入,被称为"馒头经济学"。这种业务模式允许司机在等客间隙接单,单次收入5-20元,为司机提供了收入多元化的机会。

此外,山东省内部分城市开始尝试"银发司机"计划,为60岁以上老年人提供就业机会。青岛T3出行60-65岁司机占比约2%-3%,但服务满意度高达90%以上。这种模式既解决了老年人再就业问题,也缓解了网约车行业司机短缺的压力。

五、消费者需求变化与行为特征

山东省网约车消费者需求呈现出多元化和分层化特征。从年龄分布看,18-35岁用户占比约68.5%,城市白领群体占比约60.5%,是网约车的主要消费群体。然而,随着适老化改造的推进,近300个城市上线"一键叫车"服务,老年乘客使用网约车的便利性大幅提升。例如,"95128"约车服务电话在山东省内多个城市开通,巡游出租车电召服务能力持续提升。

在服务需求方面,山东省消费者对网约车服务的关注点主要集中在价格、安全和便捷性上。根据2025年5月的乘客满意度测评结果,网上调查乘客满意度为81.32分,暗访调查乘客满意度为86.70分,均处于较满意水平。具体指标中,"驾驶员遵守交通规则"方面评价最高,达到92.36分;而"驾驶员遵章守纪(不打手机、不做无关事宜)"方面评价最低,仅为72.93分。这反映出消费者对安全驾驶的高要求和对服务规范的不满。

在价格敏感度方面,山东省消费者呈现出明显的分层特征。一线城市如青岛、济南的消费者对价格敏感度相对较低,更注重服务质量和便捷性;而三四线城市如临沂、潍坊的消费者则对价格更为敏感,更倾向于选择低价平台。小拉出行的数据显示,其新增用户中60%是第一次尝试网约车的"价格敏感党",包括大学生、老年用户及下沉市场通勤人群。

在使用行为上,山东省消费者主要依赖聚合平台。测评结果显示,80.9%被访乘客使用聚合型软件,其中高德地图和百度地图使用比例较高。这种聚合平台依赖反映了消费者对价格透明和多平台比较的需求。同时,消费者对"一口价"模式反应积极,认为这种定价方式更为透明,避免了绕路加价等问题。

在服务评价方面,山东省消费者对网约车服务的满意度呈现出两极分化特征。一方面,安全驾驶(92.36分)和打车便捷性(93.89分)评价较高;另一方面,规范用语(47.75分)、主动提醒勿忘携带物品和收费透明度评价较低。这种评价差异反映了消费者对服务质量的高期待和对服务细节的不满。

六、政策环境与监管动态

山东省网约车政策环境近年来持续优化,从准入管理到服务规范,形成了较为完善的监管体系。在合规化方面,山东省持续推进网约车平台公司抽成"阳光行动",要求平台公开抽成比例,保障司机知情权。截至2025年7月,全省共有151家平台公司取得网约车经营机构许可,22.7万人取得网约车驾驶员资格。山东省交通运输厅在2022年3月发布的《加快推进网络预约出租汽车合规化方案》中,对推进网络预约出租汽车合规化总体目标和阶段性指标进行了规划和量化,安排部署了清除不合规存量、遏制不合规增量、科学把控变量、纯净合规总量四项主要工作任务。

在区域政策差异方面,山东省各城市根据自身情况制定了不同的网约车管理政策。青岛、济南、烟台等城市对网约车的监管较为严格,要求车辆和驾驶员必须取得相应证件才能运营。例如,青岛市交通运输局2025年4月发布的运营动态中强调,审慎做好投资和从业选择,客观分析评估经营收益,适度降低收入预期。而临沂、潍坊等城市政策相对宽松,准入门槛较低,吸引了更多司机进入。

在司机权益保障方面,山东省各城市开始尝试创新政策。滨州市从2025年6月1日起实行巡游和网络预约出租汽车驾驶员从业资格"一考双证",即"一次报名、一次考试、同时拿两证",大大提升了司机从业的便利性,并为他们拓宽就业选择。同时,山东省内多个城市开始试点"银发司机"计划,为60岁以上老年人提供就业机会,缓解司机短缺压力。

在自动驾驶方面,山东省布局较早,济南成为国家"车路云一体化"试点城市。2024年12月,济南首条L3级智能网联公交线路——智能网联公交1号线向市民开启预约。截至2025年2月,已有2300多名市民预约体验L3级智能网联公交。2025年6月,济南引入4部L4级无人驾驶公交,沿黄河大道双向运行,最高时速可达40公里。青岛虽然尚未投放无人驾驶网约车,但已开放121条道路用于智能网联汽车测试及示范应用。

七、未来发展趋势与挑战

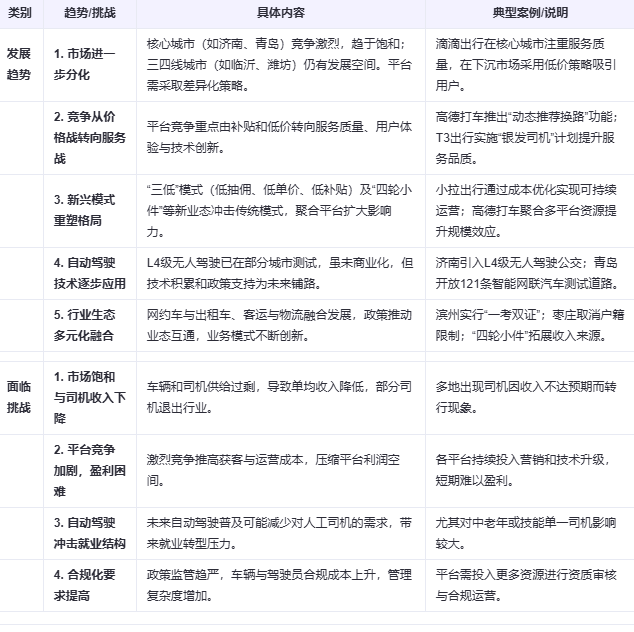

山东省网约车市场未来将呈现五大发展趋势,同时也面临多重挑战。首先,市场将进一步分化,核心城市如青岛、济南将面临更激烈的竞争,而三四线城市如临沂、潍坊则仍有较大发展空间。这种分化将促使平台采取差异化策略,如在核心城市保持高服务质量,而在下沉市场则通过低价策略吸引用户。

其次,平台竞争将从价格战转向服务战。随着"抽成阳光行动"的推进,平台间的竞争将从单纯的补贴和低价转向服务质量、用户体验和技术创新。例如,高德打车通过动态推荐换路功能改善司乘双方的出行体验,T3出行通过"银发司机"计划提升服务质量和用户满意度。这种转变将促使平台更加注重长期发展和生态建设,而非短期的市场份额争夺。

第三,新兴模式将重塑市场格局。小拉出行的"三低"策略(低抽佣、低单价、低补贴)和"四轮小件"业务已显示出对传统模式的冲击。这种模式通过业务链条成本优化实现可持续运营,可能成为未来市场的重要参与者。同时,聚合平台如高德打车通过接入多平台车辆提升规模效应,也将继续扩大市场份额。

山东省网约车市场发展趋势与挑战分析

第四,自动驾驶技术将逐步应用。济南已引入L4级无人驾驶公交,青岛也开放了121条道路用于智能网联汽车测试。虽然无人驾驶网约车尚未商业化,但技术积累和政策支持将为未来应用奠定基础。自动驾驶技术可能在物流、环卫等领域率先应用,降低30%-50%的运输成本,为网约车行业提供借鉴。

最后,行业生态将更加多元化。网约车与出租车融合、客运与物流融合将成为未来趋势。滨州市"一考双证"政策降低了司机切换业态门槛,枣庄市取消网约车驾驶员本地户口限制,这些政策将促进不同业态间的融合。同时,"四轮小件"等创新业务模式将拓展网约车的收入来源,推动行业多元化发展。

然而,山东省网约车市场也面临多重挑战。市场饱和导致司机收入下降,部分司机因收入不达预期而选择退出行业。同时,平台间竞争加剧导致运营成本上升,盈利空间进一步缩小。此外,自动驾驶技术的应用将带来就业结构的变革,可能影响传统司机的就业机会。最后,合规化要求提高也增加了平台的运营成本和管理难度,对平台的长期发展构成挑战。

【小贴士】

网经社深耕数字经济行业18年,长期关注移动出行,我们重点报道和研究的公司有1、网约车:滴滴出行、曹操出行、T3出行、花小猪出行、享道出行、阳光出行、万顺叫车、首汽约车、嘀嗒出行、神州专车、斑马快跑、帮邦行、飞嘀打车、量子出行等;2、Robotaxi:小马智行、文远知行、萝卜快跑、如祺出行等;3、聚合平台:高德打车、百度打车、腾讯出行、美团打车等;4、租车:一嗨租车、神州租车、悟空租车、华夏出行、GoFun出行等;5、共享(电)单车:青桔单车、美团单车、哈啰出行、松果出行等;6、停车平台:ETCP停车、爱泊车等;7、代驾平台(3家):e代驾、爱代驾、安师傅代驾等;8、在线旅游:携程、同程旅行、马蜂窝、美团旅行、去哪儿、飞猪、途牛、穷游网、客路旅行、在途商旅、猫途鹰、KKday、皇包车、稀饭旅行、航旅纵横、众信旅游等;9、民宿短租:途家民宿、木鸟民宿、小猪民宿等。

网经社移动出行台(DCX.100EC.CN)是专业移动出行门户,重点关注在线旅游、酒店民宿、网约车、共享单车、共享汽车、顺风车、代驾、等业态。提供媒体发布、报告榜单、融资、会员等服务,是移动出行从业者、媒体、投资者、用户的首选平台。(如果您是业内人士,欢迎合作咨询加微信:clt7513)